分析人士认为,外汇监管趋严,防范资本外流已经成为共识,人民币在2017年可能还将面临小幅的贬值压力。对于普通投资者来说,首先要做到的是不必忙于跟风换汇,同时可在国内寻找投资机会。

汇率波动对老百姓有多大影响

在复旦大学金融研究中心主任孙立坚看来,所谓的人民币兑美元汇率的“贬值”,一开始是源于美元的强势,而实际上人民币对于欧元、日元等货币仍然保持了稳健的水平。

“这种贬值会给人民带来一种预期,就是说大家都估计美元要涨、人民币要跌,大家就都去国外寻找美元资产保值增值。”一位不愿具名的专家表示,“大家都抛售人民币,人民币怎么增值?”

这种由预期带来的“贬值”,对老百姓生活、经济有多大影响?清华大学中国与世界经济研究中心研究员袁钢明表示,从理论上分析,如果人民币“贬值”,就可能造成资本从股市、楼市等投机性比较强的市场抽出,以寻找国外回报率更高的项目的现象。

“但是从实际情况来看,汇率风险对于今年的股市和楼市影响不大。”袁钢明说。

从整体来看,2016年的股市延续了2015年下半年以来的震荡走势,较前年的最高点,上证指数已经跌去逾2000点。袁钢明表示,此时的股市已经“跌无可跌”了。袁钢明认为,从历史经验来看,楼市是政府着力支持的一个市场。“所有各个行业的最优惠的贷款政策,各种刺激需求的措施,相当一部分都在楼市。”袁钢明称,“在这种情况下,汇率波动根本影响不动房地产。”袁钢明说。

人民币会升值还是会持续贬值

分析称人民币仍将面临贬值压力,但小于2016年。

在2016年2月的G20峰会上,央行行长周小川表态称美元对人民币2017:“人民币没有持续贬值的基础。”随后2016年全年,央行在人民币汇率问题上一直维持了该说法。

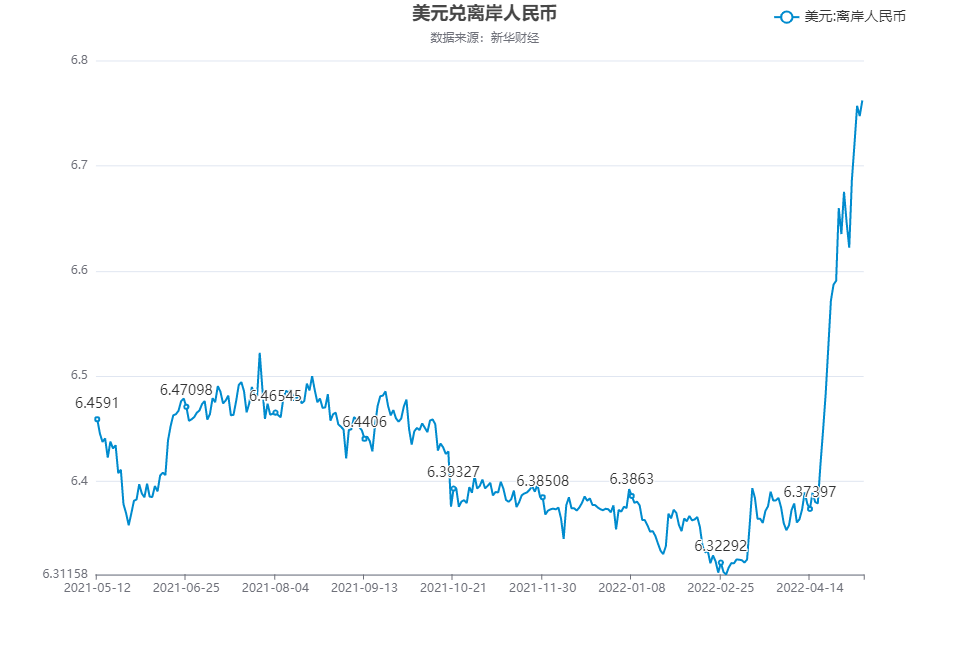

不过,据wind数据显示,2016年人民币相对美元总体趋弱,全年贬值约6.67%,对一篮子货币贬值幅度为5.13%。

在目前对人民币贬值的原因分析中,美联储加息,特朗普上台刺激美国经济,美元走强被认为是人民币弱势的主要原因。央行研究局首席经济学家马骏也在2016年12月22日称美元对人民币2017:“最近人民币等多国货币兑美元贬值主因市场预期变化,没有太多的基本面因素。”美元对人民币2017他认为:“2016年11月以来人民币兑美元汇率加速贬值主因美元指数走强。”

企业的反应更加敏感,人民银行数据显示,2016年12月份外汇储备余额下降410亿美元至3.011万亿美元。清华大学中国与世界经济研究中心主任李稻葵称,根据统计去年约有5600亿美元的资金流出,主力是企业。

学界的态度较为一致,目前学界认为今年人民币贬值压力仍然存在。不过,产生分歧的是,市场对于人民币长期贬值的幅度大小观点不一。

中国社会科学院学部委员余永定表示,“人民币贬值的压力会继续存在,但是贬值的幅度不是没有边际的,美元对人民币2017我们有一个底线,不能让汇率贬值超过25%。”

李稻葵认为,“明年人民币对美元的汇率贬值不会贬过5%。”除此之外,交通银行首席经济学家连平认为,2017年人民币兑美元汇率仍面临贬值压力,但一个基本的判断是贬值幅度可控,并且贬值幅度会比2016年小一点。

普通投资者该如何理财

在国内低利率、以及资本市场波动的情况下,优质标的难寻,去年国内居民赴港买保险、境外投资一度成热门话题。对于普通投资者来说,外汇监管趋严之后,如何调整自己的理财策略呢?

“这次限制更多是针对个人、家庭的投资者。”王剑辉分析称,对于普通投资者,首先不要盲目跟风,配置外汇资产对于资产升值、保值的作用相对有限,因为个人外汇资产占比不是很大,也不需要占比很大。“除非家庭有刚性需求,比如境外留学、消费,这是正常的兑换不受影响。从资产保值、升值的需角度,不必要有人民币贬值的预期而急于换汇。”

肖磊也表示,在外汇监管趋紧下,上半年换美元不是一个好选择,一方面是因为美元大涨之后有回调需求,另一方面经过了近三年的贬值,拿人民币换美元的成本已经比较高。

而对于希望能够借汇率变化获得投资收益的投资者,王剑辉认为,此次投资者受到影响比较明显的是境外投资,比如买房、购买债券、保险等,特别是金额较大的部分。而这部分如有境外居住、活动的需求,配置是合理的。否则,因为境外资产配置也面临较多的不确定性,比如在美国买房,并不保证房价一定上涨。“在这方面,不要用国内的理念套用,进行国外的房地产投机。”

王剑辉表示,如果有境外金融投资需求,目前有深港通、沪港通、QDII等,投资者可以充分利用。同时,投资者的预期要放长远,“人民币目前有阶段性贬值压力,但人民币国际化是趋势性,长期仍然是看多的。”

肖磊认为,伴随利率的回升,货币相关(比如货币基金)固定收益类资产可配置一些,收益会逐步上涨。而投资者对外汇投资的需求,可能转换到对黄金的需求,以人民币计价的黄金价格是一个很好的方向。

更多资讯请关注义隆金融官方公众微信号:yilongelon

评论